2020.10.21老後のお金、年金 |

|---|

老後の必要資金を少なく抑えるための「意外な方法」

老後のためのお金は、いくらあればよいのでしょうか?

専門家と呼ばれる人たちの意見もバラバラで、「60歳までに3000万円貯めましょう!」という人もいれば、「いや、1億円は必要だ!」という人もいます。

そんな金額を聞くと「私にはとてもムリ…」と最初からあきらめてしまう人も多いかもしれません。この文章は、そんな人に読んでいただきたくて書いています。

あまり知られていないようなのですが、ある方法を使うことで、老後の必要資金を驚くほど少なく抑えることができるのです。もちろんケースバイケースではありますが、標準的なケースでは「約1600万円」くらいに抑えられます。これなら、早めに準備を始めれば手の届かない金額ではないですよね。

では、どうすればそんなことができるのでしょうか。順を追ってご説明します。

老後の生活費を計算してみよう

まず初めに、老後の生活には月々いくらかかるのか見てみましょう。

総務省の調査(家計調査年報・2019年)によると、夫65歳以上・妻60歳以上の無職夫婦の世帯では、平均で「約27万円」となっています。もちろん、収入や生活スタイルなどによって大きく違うとは思いますが、ひとまずここでは、この金額を前提として考えていきましょう。

毎月の生活費が27万円ですから、これを年額に直すと「27万円×12ヵ月=324万円」となります。

そして、1年間の生活費324万円に60歳からのおおよその平均余命(男女平均)27年※1をかけると、老後の必要額は「324万円×27年=8748万円」となります。こうして見ると、「60歳までに1億円」という主張にも一定の信憑性があることが分かります。

※1 令和元年簡易生命表より

しかし、こういった主張のウラには「ある思惑」が隠されていることが多いので、注意しなければいけません。老後の必要資金を大きく見せることで不安をあおり、その不安を解消するための手段として「保険」や「投資商品」を売り込もうという、売り手の意図が隠れていることが多いのです。

ですから「こんなお金、どうやって作ればいいんだ…」と悲嘆に暮れるのではなく、少し冷静になって、自分にとって本当に必要な金額はいくらぐらいなのか考えてみることが大切です。

一番の老後対策は「働き続けること」

まず最初に見直すべき点は、先ほどの計算で前提となっていた「60歳で仕事をやめる」というところです。老後の資金という点で一番の対策になるのは、やはり何といっても働き続けること。極端な話、死ぬまで働き続けることができれば老後の資金なんて必要ないわけです。

さすがにそれは無理だとしても、会社で雇用の確保が義務づけられている「65歳」まで働くだけで、老後の必要資金は5年分、つまり「324万円×5年=1620万円」も少なくすることができます。

公的年金を考慮すると、必要額はさらに少なく

次に考慮すべき点は「年金」の存在です。おそらく、皆さんはいま何らかの「公的年金」に加入しているのではないでしょうか?

特に会社員や公務員の方は、ほとんどが国民年金と厚生年金という2階建ての公的年金に加入しているはずです。つまり、老後はある程度まとまった額の年金を受け取れるわけですね。2020年度の標準的な年金額を見てみると、厚労省のモデル世帯で「約22万円」。老後の生活費(27万円)には足りませんが、大きな助けになる金額です。

これを踏まえて、もう一度老後の必要額を考えてみましょう。

平均的な老後の生活費(27万円)からモデル世帯の年金額(22万円)を引くと、毎月の必要額は「27万円-22万円=5万円」。これを年額に直すと「5万円×12ヵ月=60万円」。この金額に65歳からの平均余命(男女平均)22年※1をかけると、「60万円×22年=1320万円」となります。

最初に計算した「8748万円」から見ると、割と何とかなりそうな金額にまで減らすことができました。

ですが、本当にこれでよいのでしょうか?

この考え方では、仮に22年間分の生活費「1320万円」を準備できたとしても、老後の年数が23年目を迎えた途端にお金が足りなくなってしまいます。これではとても安心できませんよね。

「長生きリスク」~老後の年数は誰にも分からない~

実は、老後資金を準備するにあたって、一番のネックはここにあるのです。

老後の年数(自分の寿命)が誰にも分からない以上、老後の資金として何年分の生活費を準備しておけばよいか分からない。これが俗に言う「長生きリスク」ですね。

「長生きリスク」への備えとしては、やはり公的年金のような終身年金(生存中ずっともらえるタイプの年金)が一番安心です。そう考えると、終身年金を増やすことができれば、それが一番良いのでしょう。どうにかして、公的年金の受給額を増やせないものでしょうか。

公的年金を増やす方法 ~厚生年金~

会社員や公務員の皆さんが加入している「厚生年金」は、基本的に現役時代の給与水準が高いほど、老後の受給額も高くなる仕組みになっています。仕事を頑張って給料を上げることは、いま現在の収入だけでなく、老後の収入を増やすことにもなるわけですね。

とはいえ、給料というものは自分の努力だけでどうにかなるものではありません。もっと確実な方法はないでしょうか。

公的年金の「裏ワザ」

あまり知られていませんが、公的年金には「繰下げ受給」という制度があります。これは、年金の受給開始年齢を遅らせることによって、毎月の年金受給額を増やすという仕組みです。

(受給開始年齢) (年金の増額率)

66歳 ⇒ 8.4%

67歳 ⇒ 16.8%

68歳 ⇒ 25.2%

69歳 ⇒ 33.6%

70歳 ⇒ 42.0%

※日本年金機構HPより さわかみ投信作成

年金の受給開始年齢は通常65歳ですが、繰下げ受給を利用してこれを70歳まで遅らせると、42%も年金受給額を増やすことができるのです。42%というのは、金額に直すとかなりのインパクトになります。例えば先ほど挙げた標準的な年金受給額で考えると、「22万円×42%=9.24万円」。毎月9万円以上の増額になるのです。

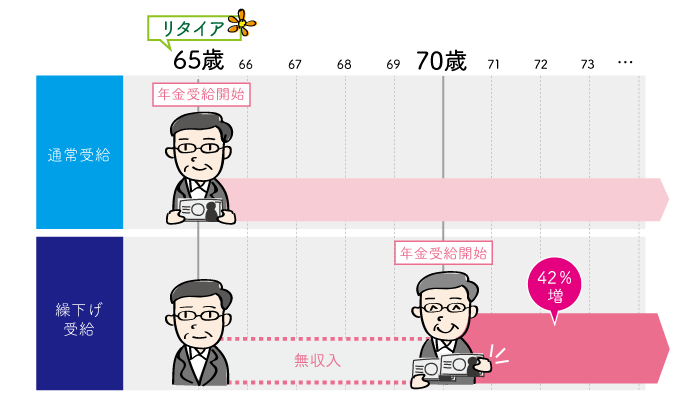

<通常受給と繰下げ受給の違い>

これが通常の受給額に上乗せされるので、「22万円+9万円=月額31万円」となり、なんと老後の平均的な生活費(27万円)を上回る金額になりました。

繰下げ受給で、老後の必要額は1600万円に

このように、年金を受け取るタイミングを遅らせると毎月の受給額は増えるのですが、そのかわり65歳から70歳までの5年間は無収入になってしまいます。つまり、この5年分の生活費が老後の必要資金になるのです。これを、再び平均的な数値で計算してみましょう。

老後の生活費(月額27万円)×無収入期間(12ヵ月×5年)=1620万円

これなら、老後の年数(自分の寿命)に関係なく必要なお金を準備することができます。もちろん、実際の必要額は一人ひとりの状況によって違いますし、今後の政策や経済状況によっては年金の支給水準が大きく下がることも起こり得ます。ですが「自分はどれくらい必要か分からない…」という方は、ひとまず最低限の備えとしてこの金額を目標にしてみてはいかがでしょうか。

○おまけ:繰下げ受給は「早死に」すると損?

繰下げ受給の話をすると「それって、70歳になる前に死んだら年金がもらえなくなるじゃないですか」と反論されることがあります。確かにその通りです。しかしその場合、本人はもらえなくなりますが、65歳以降にもらえるはずだった分については「未支給年金」としてご遺族の方に支払われます。

そして、そもそも考えていただきたいのは、「年金って何のためにあるんだっけ?」ということです。

厚生年金の正式な名称は「厚生年金保険」といいます。この名称からも分かる通り、公的年金というのは、あくまで長生きリスクに備えるための「保険」なのです。例えば、医療保険に加入した人がずっと病気にならなくて、結果的に支払った保険料が戻ってこなかったからと言って「病気にならないと元が取れなくて損だ」とは思いませんよね?

公的年金もそれと同じです。

大切なのは、支払った保険料の「元が取れるかどうか」ではなく、支払った保険料に見合うだけの「安心が得られるかどうか」。早く死んでしまったせいで年金がもらえなくなる(少なくなる)「早死にリスク」を気にするより、長生きしたために生活費が足りなくなる「長生きリスク」に備える方が大切なのではないでしょうか。

2020.10.21修正(初出2017.11.17)

まとめ

- 老後の年数が分からない「長生きリスク」への備えは、公的年金のような終身年金が一番。

- 「繰下げ受給」を使って公的年金の受給開始を70歳まで遅らせると、年金額が4割UP!

- 老後のための資金は、ひとまず65~70歳までの5年間の生活費「1600万円」を目標に。