2024.07.30老後のお金、年金 |

|---|

~一人法人の方へ~ 企業型DCの導入を検討してみませんか?

「企業型DCを導入できないと思っていたので、導入できてよかったです!」というお声を、一人法人をはじめとする中小企業経営者の方からいただきます。

NISAやiDeCoについて、昨今ニュースでよく取り上げられるようになりました。しかし、企業型DCについては導入している企業の多くが大企業であることもあり、一人法人をはじめとする中小・零細企業には関係のない制度だと思われている方も少なくありません。

ですが企業型DCは、確定拠出年金法に基づく国の制度であり、老後の財産づくりに対して有力な1つの選択肢です。知ってさえいれば活用できる制度が、そこまで知られていないということに対して、私たちは大いに問題意識を抱いております。

そこで、このコラムでは一人法人の方にとって企業型DCは大いにご活用いただける制度であり、これを活用することでどのような効果が期待されるのかを、お伝えいたします。

■企業型DCはどんな企業が導入できるのか?

導入の条件は、厚生年金適用事業所であることです。所属人員(人数)や所在地(地域)には関係なく、企業型DCの導入が可能です。

株式会社や合同会社、NPO法人など、法人の形態で企業活動をしていれば導入することができるのです。

■企業型DCはどんな効果をもたらすのか?

確定拠出年金制度は、毎月掛金を拠出し、個人(加入者)で運用する仕組みです。

掛金を拠出した個人(加入者)に節税効果があるのは個人型(iDeCo)・企業型とも共通していますが、企業型DCはさらに企業側にも節税効果や社会保険料の削減効果があるのです。

<iDeCoにはない企業型DCのメリット>

①社会保険料の削減

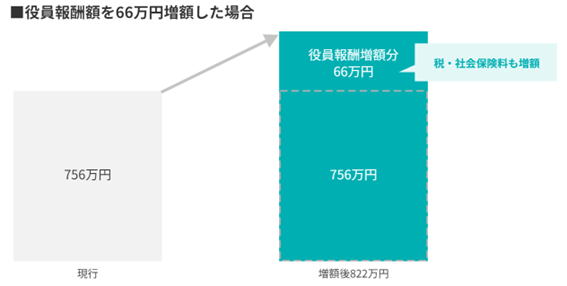

経営者の方から、「企業の資産を個人へ移転したい」という要望をいただきます。その方法としては、役員報酬の増額が一般的ですが、役員報酬増額に伴って税金だけでなく社会保険料も上がってしまいます。

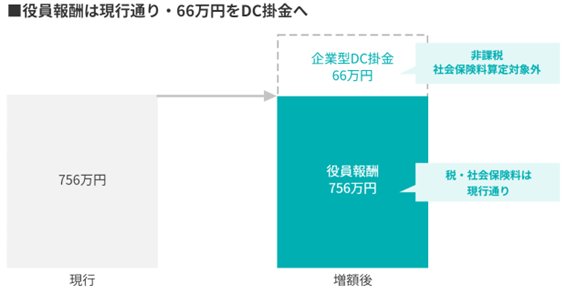

一方、企業型DCの掛金は給与(役員報酬)とみなされない、という特徴があります。そのため、企業型DCを活用し掛金を拠出することで、社会保険料や所得税額を上げずに、将来の「じぶん年金」として個人のDC口座にお金を移していくことが可能となるのです。

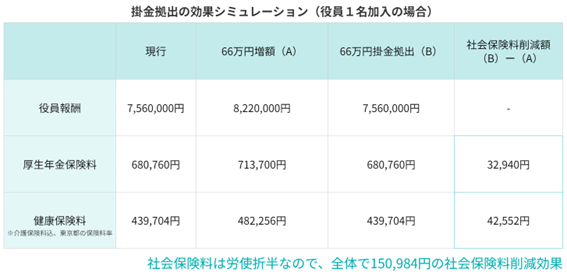

【比較】

・加入者1名(年間報酬額756万円)

・役員報酬を66万円(企業型DC掛金と同額分)増額した場合

・企業型DCの掛金を66万円(5.5万円×12ヶ月)拠出した場合

※健康保険料:介護保険料込、東京都の保険料率(令和5年3月)で計算

②法人税の削減

企業型DC掛金は全額、損金算入することができるため、法人税の削減効果があります。

例えば、毎月限度額いっぱいの55,000円の掛金をかけたとすると、年間で66万円を追加で損金算入することができます。損金算入しながら個人に資産を移していくこともできるという側面を持っているのです。

<企業型DC・iDeCoに共通しているメリット>

■つみたて(拠出)

所得税・住民税を減らすことができます。

■運用

NISAと同様に、運用益が非課税になります。

引き出し可能になるまでの期間、DC口座内で売買(スイッチング)が行えます。運用益すべてを次の投資にまわすことができるため、効率よく運用することができます。

■受給

受給可能年齢になった際には、これまで運用した年金資産の受取方法をお選びいただけます。受取った年金資産については、所得控除の対象となるため、税金の削減が可能となります。

☑ 一時金受取

一時金受取を選択された場合、受取る年金資産は退職所得として課税され、退職所得控除の対象となります。詳細につきましては国税庁HPをご参照ください。

退職金を受け取ったとき(退職所得)|国税庁 (nta.go.jp)

☑ 年金受取

年金受取を選択された場合、受取る年金資産は雑所得(公的年金等)として課税され、公的年金等控除の対象となります。公的年金等控除額は、年金以外の所得額・年齢・受け取る年金額に応じて計算が異なります。詳細につきましては国税庁HPをご参照ください。

■気をつけていただきたいこと

☑ 掛金額とコストのバランス

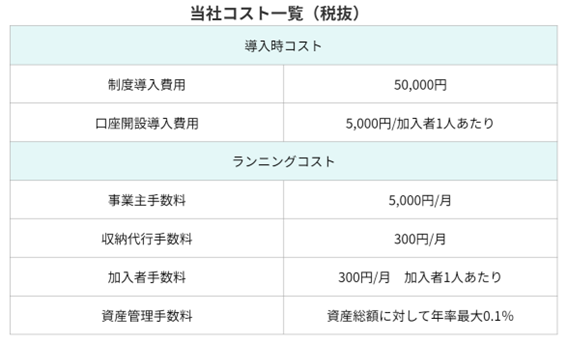

企業型DCは掛金を拠出することで社会保険料削減効果が発生しますが、一方でその導入や運営には追加コストが生じます。そのため、一定金額の掛金を拠出しなければ、その削減効果は生じにくくなる可能性がございます。具体的にシミュレーションを希望される方は、お気軽にお問い合わせください。

以下は、当社プランのコスト一覧です。

■運営管理機関としてのさわかみ投信の想い

企業型DCは、社会保険料の削減効果や運用・受給時の税制優遇が充実しており、「じぶん年金」づくりにおいて、とても有効に長期投資ができる制度です。

政府が社会保険料や税収を抑えてでもこのような制度をつくったのは、「これからは公的年金に過度に頼らず、じぶん年金もつくってください」といったメッセージが込められているのではないでしょうか?

公的年金は現役世代が高齢者を支える世代間扶養の仕組みです。少子高齢化が進んでいる現在、公的年金の制度自体は続いていくものの、今後受け取る公的年金額は減っていくことが想定されます。

そういった状況を自分ごととして捉え、今こそ「じぶん年金」づくりをする必要があるのです。

しかし冒頭でもお伝えしましたが、一人法人をはじめとする中小企業にはこの制度が浸透していないという現状があります。

従業員数1000人以上の大企業においては企業型DCの導入率は50.5%であるにもかかわらず、100人以下の企業では6.9%※と、企業規模によって差が生じています。※第20回社会保障審議会企業年金・個人年金部会(2022年12月7日)

その理由として「そもそも導入できることを知らなかったから」「導入を検討した際にコストが高く断念してしまった」といったことが挙げられています。

企業型DC導入には、厚生労働省へ申請を行い、承認を得ることが必要です。この手続きに必要となる運営管理機関の労力は、企業規模によってあまり差はありません。そのため、取り扱う金融機関側として、多くの従業員がいる企業へ導入した方が効率よく手数料を得ることができます。このような背景から、従業員が少ない企業でも十分に活用できる制度であるにもかかわらず、その情報が届きづらくなっているのでしょう。ましてや最小規模である一人法人に対して、特に情報が届きづらい状況になっていると言えるのではないでしょうか。

もともと、さわかみ投信は運用会社です。長期投資を通じて一般生活者の方々の財産づくりのお手伝いをしています。そして、確定拠出年金制度の運営を行う運営管理機関でもあります。

「長期投資を通じて一般生活者の財産づくりのお手伝いをする」という理念を持つ私たちさわかみ投信は、この状況を打破する必要があると考え、2014年に確定拠出年金の運営管理機関免許を取得しました。

当社は、業界最低水準のコスト設定で、一人法人でも利用可能な企業型DCの導入をお引き受けしています。

なぜなら、中小企業で働く方々こそ一般生活者の皆さまであり、自社の退職金制度や企業年金制度がない会社で働いている方々にも、企業型DCを活用し「じぶん年金」を準備できる環境を整え、一人でも多くの方が自立して堂々と生きていくための道のりをつくりたいと考えるからです。

また、「じぶん年金」づくりは、老後の生活だけを豊かにするものではありません。老後の資産を自分で準備することにより、現役世代として働く現在においても経済的な安心感を得ることができます。それに加えて、将来どのような生活をしたいか考え、そのために今何をすべきか、自分の人生にとって大切なものは何かと、自分の「生き方」について考える機会にもなります。自らの意志が明確になることで、未来に向かって今現在の生活をより充実させ、自立して堂々と生きていくことができるのです。

自立して堂々と生きていく人々がより増えることで、その人々が働いている企業は成長していくことでしょう。そして、その先にある世の中はもっと面白くなっていくと思いませんか?

私たちはこのような好循環を広げていき、より面白い世の中の実現に向けて、その第一歩となる企業型DCの制度導入・運営のサポート行っています。

まだ企業型DCを導入していない方々には、是非導入のご検討をしていただき、企業型DCのご活用という第一歩を踏み出していただきたい想いです。

このコラムを読んで、ご興味をお持ちになられましたら、お気軽にご相談ください。