2017.12.22イデコ制度 |

|---|

Q:イデコとはどんなものですか? A:特別な税制メリットのある『積立制度』です

イデコとは「個人型 確定拠出年金」という制度につけられた愛称で、正式には「iDeCo」と書きます。この愛称は、個人型確定拠出年金の英語表記である「individual-type Defined Contribution pension plan」からつけられました。イデコという愛称がつけられたのは2016年9月と比較的最近ですが、制度自体は2002年1月から始まっています。

またイデコは、当社のような金融機関が中心となって提供していますが、特定の会社の商品名ではなく「公的な制度」です。

さて、ここからが本題です。イデコとは何か。

一言で言うと、「自分で老後資金をつくるための、特別な税制メリットのある『積立制度』」です。

「特別な税制メリット」については後ほど述べますので、まずは「積立制度」の部分を「1.積立 2.運用 3.受取り」の3つのステージに分けてご説明します。

1.掛金を積み立てる

イデコに加入すると、基本的には自分の銀行口座から毎月自動的にお金が引き落とされ、専用の口座に積み立てられていきます。このイデコ口座は、個人ごとにきちんと区別されて管理されます。「そんなの当たり前じゃないか」と思われるかもしれませんが、実は「公的年金」との大きな違いがここにあります。

公的年金の代表的なものは国民年金と厚生年金ですが、どちらの制度も、加入者のお金は個人ごとではなく、全てひとまとめにして管理されています。年金を支給するときも、本人の納めた保険料から支払うのではありません。現役世代が納める保険料や過去の積立金などの年金資産の中から、一定のルールによって、決められた額が支給される仕組みになっています。

そのため公的年金は、加入者同士で支え合うことができる反面、保険料を納める「現役世代」と年金を受け取る「高齢世代」の人口バランスが崩れると財政運営が難しくなる、という制度上のデメリットがあります。その点イデコは、お金の出入りが個人単位で完結しますので、そういったデメリットはありません。いわば、「自己責任型の年金」と言えるでしょう。

2.積み立てたお金を運用する

では、イデコで積み立てたお金はどうするのでしょうか。そのまま寝かせておいても仕方ありませんので、何かしらの方法でお金を「運用」していきます。公的年金とは異なり、イデコの運用は、基本的にすべて自分自身の判断で行います。

そう言われると「なんだか難しそうだな」と思われるかもしれませんが、心配はいりません。運用といっても自分で株や債券を売買するわけではなく、投資信託※などいくつかの運用商品の中から選び、実際の運用は専門家(運用会社)に任せる仕組みになっています。運用商品は、何か1つだけではなく、複数の商品に振り分けることもできます。

※ 投資信託とは、「たくさんの人のお金を1つにまとめて、専門家が運用する」という仕組みの金融商品です。

また、元本割れは絶対にイヤだという人は、銀行預金などの「元本確保型商品」という選択肢もありますので、こちらも安心してください。

ちなみに当社イデコの運用商品については、こちらをご覧ください。

⇒当社イデコの運用商品

3.運用したお金を受け取る

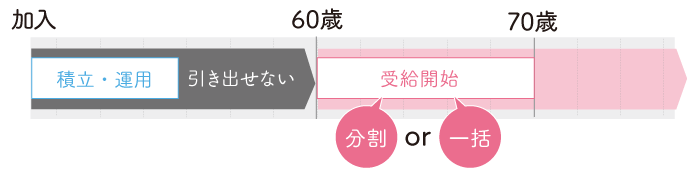

お金の受取り(受給)は、原則60 歳から70 歳までの任意のタイミングで開始します。60 歳までは、お金を引き出すことができませんし、制度から脱退することもごく僅かな例外を除いて出来ません。

この制約は、お金が自由に引き出せないという意味ではデメリットですが、誰しも自由に引き出せるお金はついつい使ってしまうものです。そう考えると、「老後の資金づくり」というイデコの意義から見れば、この制約はむしろ良いことと言えるでしょう。また受取り方法には、年金として分割で受け取る方法と、一時金として一括で受け取る方法の2 種類があります。

特別な税制メリット

ここからは、イデコ最大の特徴である「特別な税制メリット」についてご説明します。イデコ制度は、政府としても公的年金を補完するものとして位置づけており、積極的に普及を後押ししています。そのため、他の制度と比較しても非常に大きな税制メリットが付与されています。

具体的には、「掛金の全額が所得控除できること」と「運用収益が全額非課税になること」の2つです。それぞれ、詳しく見ていきましょう。

税制メリット① 掛金の所得控除

イデコの掛金として支払ったお金は、その全額を、所得から控除(除外)することができます。私たちが支払っている「所得税や住民税」は所得額に対して課税されますので、所得控除をすると、それらの税金を少なくすることができるのです。

また、住民税の税率は基本的に一律10%ですが、所得税は所得が多くなるほど税率が高くなります(累進課税)。そのため、所得の高い人ほど税金の軽減効果は大きくなります。

では、所得控除の効果がどれくらいあるのか、具体的に計算してみましょう。ここでは、所得税の税率を5%(年収400万円くらいまでの税率)として計算してみます。

イデコの掛金を毎月2万円とした場合、1年間の掛金額は24万円。これに所得税と住民税を合わせた税率15%をかけると、1年あたりの軽減額は「24万円×15%=3万6千円」となります。掛金24万円に対して3万6千円の効果があるわけですから、かなり大きいですね。

所得控除の効果(円) = 年間のイデコ掛金(円)×(所得税率+住民税率(%))

税制メリット② 運用収益が非課税

通常、投資信託の売却益には約20%もの税金がかかります。せっかくリスクをとって手にした利益なのに、消費税よりもずっと高い税金を払わなければいけないのです。イデコでは、この税金が一切かかりません。

この効果を試算してみると、年率3%の運用利回りで、毎月2万円を30年間積み立てた場合、約88万円もの税金を軽減できます。

運用益非課税の効果(円)= 投資信託の運用収益等(円)×約20%

税金の軽減は確実な利益

支出の削減は、収入の増加に比べると地味で目立ちません。とりわけ税金の軽減は、会社員など源泉徴収で所得税を支払っている人には実感しにくいものでしょう。ですが、税金の軽減を利益として考えると、これほど高い利益が確実に得られるものは、他にはまずありません。

他の制度と比べても有利

以前にも書きましたが、イデコ以外にも、掛金(保険料)を所得控除できるものとして、「個人年金保険」という保険商品があります。しかし個人年金保険では、所得控除の上限額が年間「4万円(新制度の場合)」と定められています。一方、イデコでは掛金の「全額」を所得から控除することができます。

所得控除による税金の軽減額は「所得控除額×税率」で計算できますから、所得控除できる金額が大きいほど、税金の軽減額も大きくなります。イデコの掛金の上限額は職業などによって異なりますが、最大で年間81万6千円、少ない人でも年間14万4千円。その全額を所得控除できるわけですから、個人年金保険よりもかなり有利です。

また、最近話題の「つみたてNISA」という制度があります。この制度は、運用収益が非課税になるというメリットがありますが、所得控除はできません。また、イデコは口座内で何度でも売買することができるため、運用収益の非課税メリットを繰り返し使うことができます。一方つみたてNISAの場合は、一度売却するとNISA口座から外に出てしまいます。そのため、やはり非課税メリットはイデコの方が大きいと言えるでしょう。

ただし、イデコには費用がかかる

ここまで良い点ばかりを並べてきましたが、もちろんメリットばかりではありません。イデコ制度を利用するためには、一定の費用がかかります。例えば当社のプランでは、口座開設時に3,857円の一時費用、それ以降は基本的に月額437円(年間5,244円)の口座管理費用がかかります。

これらの費用はイデコのデメリットですが、所得控除の効果(先ほどの例では年間3万6千円)で十分お釣りが来ますので、費用に見合うだけのメリットはあると言えるでしょう。

なぜ「じぶん年金」が必要なのだろうか

繰り返しになりますが、イデコは「老後資金をつくるための税制メリットのある積立制度」、いわば「じぶん年金」です。かつての日本では、老後資金といえば公的年金と退職金(および企業年金)が全てでした。それらは皆、自分の意思とは無関係に加入したり、支払われたりするものです。かつては、それだけで十分でした。

しかし、今は違います。人口の高齢化や経済の成熟化といった時代の変化によって、国や企業には、私たちの老後資金を全て保障するような余裕はなくなりました。これからは、「年金は自分でつくる」ということが普通になっていくはずです。

例えば、自動車保険を思い浮かべると分かりやすいでしょう。自動車保険には、車を持っている人は必ず入らなければならない「自賠責保険」があります。しかし自賠責保険の補償には上限があるため、多くの方は、当たり前のように「任意保険」にも加入しています。

「じぶん年金」も、それと同じ位置づけになるでしょう。そのときに選ぶ制度として、イデコは、今のところ間違いなく最有力候補です。

まとめ

- イデコは、自分で老後資金をつくるための、特別な税制メリットのある積立制度。

- イデコは、税の軽減という「確実な利益」を得ながら「じぶん年金」をつくることができる。

- これからは、年金は自分でつくる時代。